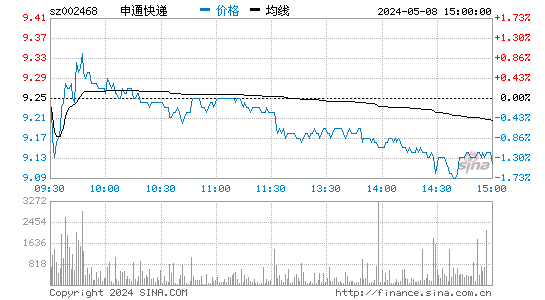

查看最新行情

查看最新行情

快递企业上半年排位“洗牌”网上期货配资,各自出招争份额

1. 合法合规:确保配资网站具有合法的经营资质和监管机构的注册,避免陷入非法配资的风险。

在申通与极兔进行“排位战”时,今年上半年的行业排名出炉。数据显示,6月份,全国快递服务企业业务量完成102.6亿件,同比增长5.4%;业务收入完成976.7亿元,同比增长6.6%。记者注意到,6月全行业快递量创下年内新高。

圆通速递、申通快递、顺丰控股已公布上半年的业绩预告,盈利能力均有亮眼表现。具体来看,圆通速递实现归母净利润17.71亿元,同比增长174.24%;顺丰控股实现归母净利润预计为24.3亿元到25.8亿元,同比增长220%到240%;申通快递预计实现净利润1.7亿-2亿元,同比增长216.20%至236.71%。

对于上半年实现扭亏为盈,申通快递表示,报告期内,全网协同及规模效益显现,使业务量及市场份额大幅增长。

记者发现,上述业绩预盈的三家快递公司市场份额均较2021年有所增长。如圆通由15.28%升至15.78%;顺丰由9.74%升至9.96%;申通增长幅度最大,由10.23%升至11.09%。同期仅有韵达发生下降,由16.99%降至16.68%。总的来看,今年上半年四家公司市场份额总和有所上升,由2021年的52.24%升至53.51%。四家公司排位依次为韵达、圆通、申通、顺丰,虽然总体保持不变,但在半年里企业间有多次超越。

已连续39个月市场份额位居行业第二的韵达在今年被反超。受疫情影响,4月行业单量同比下降11.9%,其中韵达同比下降19.37%,韵达15.13%的市场份额遭16.66%的圆通反超。直至6月,韵达以15.73%的份额重回行业第二。就今年上半年来看,行业业务量平均增速为3.7%,除中通未披露数据外,“通达系”仅有韵达低于行业均值。

另一方面,当圆通4月份额实现反超时,有业内人士认为,圆通具备了“抢二”的实力。记者注意到,近年来圆通加快了差异化产品与服务体系的建设,还加大对航空货运市场的布局。财报显示,去年圆通航空业务营收同比增长36.96%,毛利率减少0.94个百分点。

赵小敏指出,随着疫情的影响逐渐减小,国际航空业务是否还能维持过去两年的优势是圆通面临的问题。此外,圆通速递的总市值由2021年的300多亿元涨至目前的近700亿元,从资本市场的角度来看,圆通已经严重透支业绩,未来的战略十分重要。

“通达系”之外,顺丰今年一度在份额上追平申通。1月,顺丰业务量9.89亿件,与申通持平。记者了解到,上一次顺丰月业务量高于申通是去年6月。有券商研报指出,顺丰份额的提升系受电商件带动影响。

长期以来,顺丰的时效快递贡献主要营收,但近年顺丰在加码打造经济快递产品。2020年顺丰成立丰网,主要服务于经济型、下沉电商市场;2021年顺丰将电商特惠升级为电商标快。然而低价经济快递产品增加的营收未能阻挡净利润的下降。2021年,顺丰负责经济快递业务的速运分部净利润38.3亿元,同比下降54.89%,净利率由2020年的6.59%降至2.65%。顺丰表示,主要因网络建设投入加大,各项资源成本增加,同时产品结构中经济快递产品占比提升,因其尚未达到较优的成本效益水平,对盈利造成一定压力。

近年来,顺丰市场份额增长见缓,今年上半年的9.96%已是顺丰近7年的最高值。

行业观察

电商快递步入格局均衡阶段,行业可持续提升的盈利能力将更受关注

快递龙头企业对市场份额的争夺背后,是集中度趋高的快递市场。数据显示,近年快递与包裹服务品牌集中度指数CR8总体呈现上升的趋势,今年上半年达84.7,为近7年来的最高值。前瞻产业研究院的报告指出,2017年由于市场增速大幅放缓,行业发展进入整合期,部分中小企业逐渐被淘汰,导致市场集中度逐渐提高。

去年以来,快递行业并购事件增多,今年京东物流还将收购德邦。有业内人士认为,由于快递市场存在壁垒,新企业入局难度加大,伴随着市场大宗交易的完成,快递行业的整合并购仍将持续。

同时快递市场发展也在放缓。数据显示,近7年国内快递业业务收入增长率总体呈逐年下降的趋势。今年上半年,快递业务收入同比增长2.9%,增长率同比下降23.7个百分点。

在业内人士看来,无论是极兔进攻“淘系”,还是顺丰加速下沉,或是“通达系”密集转向差异化竞争,更多是各家企业在快递市场谋求现有存量的手段。上述中通的加盟商表示,虽然各家企业本身有主营的业务,且定位明确,但都想分对方的“蛋糕”,“今年电商快递并不乐观,大家都想找到业绩新的增长点。”

星图数据发布的《解读2022年618全网电商销售数据》指出,今年综合电商平台销售总额达5826亿元,较去年同期仅增长0.7%。

张功向新快报记者指出,国家邮政局统计数据显示,据估计,快递业务量中有80%服务于电子商务。也就是说,近年来快递行业的变革实质是由电商端的发展驱动的,因为新的业态构建新的增量。如果后续没有大规模的业态变化,快递市场就是在目前多个电商平台竞争的格局下,持续往下推演和发展。

“快递龙头企业不仅要面对传统业务增长的压力,还要不断拓展新的业务,不能只在自己的‘一亩三分地’里耕耘。”张功告诉新快报记者,如果只追求一项业务,一是会导致产能浪费,二是原有的业务会存在瓶颈,三是当新的服务需求出现,未及时跟上就有可能被淘汰。

华创证券近日发布的研报指出,电商快递已经步入格局均衡阶段,可预见的时间内不再具备价格战的基础,市场未来对行业的观察视角会逐步从份额转向可持续提升的盈利能力。格局均衡期是龙头公司寻求定价能力进一步提升的窗口期。

张功进一步向新快报记者指出网上期货配资,快递企业的发展模式决定了往往寻求增量比挖掘现有的存量更加困难。对于行业未来的增量,一是在产业升级的过程中切入企业的生产过程,与B端客户更好地绑定;二是快递市场的下沉,健全适应农村电商的服务体系;三是发展跨境电商等国际物流业务;四是发展电商的逆向物流业务。

声明:新浪网独家稿件,未经授权禁止转载。 -->